Las tecnofinancieras o FinTech (de Finance y Technology) nacieron de una coyuntura: la brecha tecnológica creciente entre la oferta de servicios de las grandes instituciones financieras y la mayor disponibilidad de herramientas de tecnología digital para el cliente común.

Mediante la innovación con tecnología para rediseñar la oferta de servicios financieros, las FinTech generaron una revolución promisoria en muchos aspectos pero desafiante en términos regulatorios. Lo importante será encontrar el equilibrio.

La coyuntura y la oportunidad

Con el paso del tiempo, la pobre inclusión financiera en la mayor parte de países emergentes fue opacando la importancia que el sistema financiero tiene sobre el crecimiento y desarrollo económico. En los principales países de la región, y con mayor intensidad en el Perú, los costos de acceso, la falta de fondos y la desconfianza en el sistema financiero explican el bajo nivel de inclusión financiera, cuyo impulso exigió también una mayor diversificación de la oferta, la incorporación de avances tecnológicos para mejorar la rapidez y calidad de atención y más herramientas para simplificar y reducir el riesgo transaccional.

Los servicios financieros tradicionales se modernizaban más lento respecto a los avances tecnológicos en servicios móviles, inteligencia artificial, servicios en la nube, Big data o Blockchain.

Las FinTech aceleraron el proceso

Hoy, nadie disfruta ir a un banco[1]. Es más, la falta de empatía se refleja en los reclamos. Según Indecopi[2], 41% de los reclamos en el año 2018 corresponden a servicios financieros (incluyendo seguros).

Y es ahí donde las FinTech llevan ventaja: ofrecen al cliente una experiencia distinta, ágil y económica, sobre una estructura de costos ligera, precios menores y mayor transparencia, todo lo cual les permite penetrar segmentos de mayor rentabilidad, menor burocracia y también menor regulación.

La revolución FinTech tiene su principal ventaja en la transformación no sólo de los servicios bancarios, sino de todos los servicios financieros tradicionales, rediseñando su esencia.

Lo que se viene

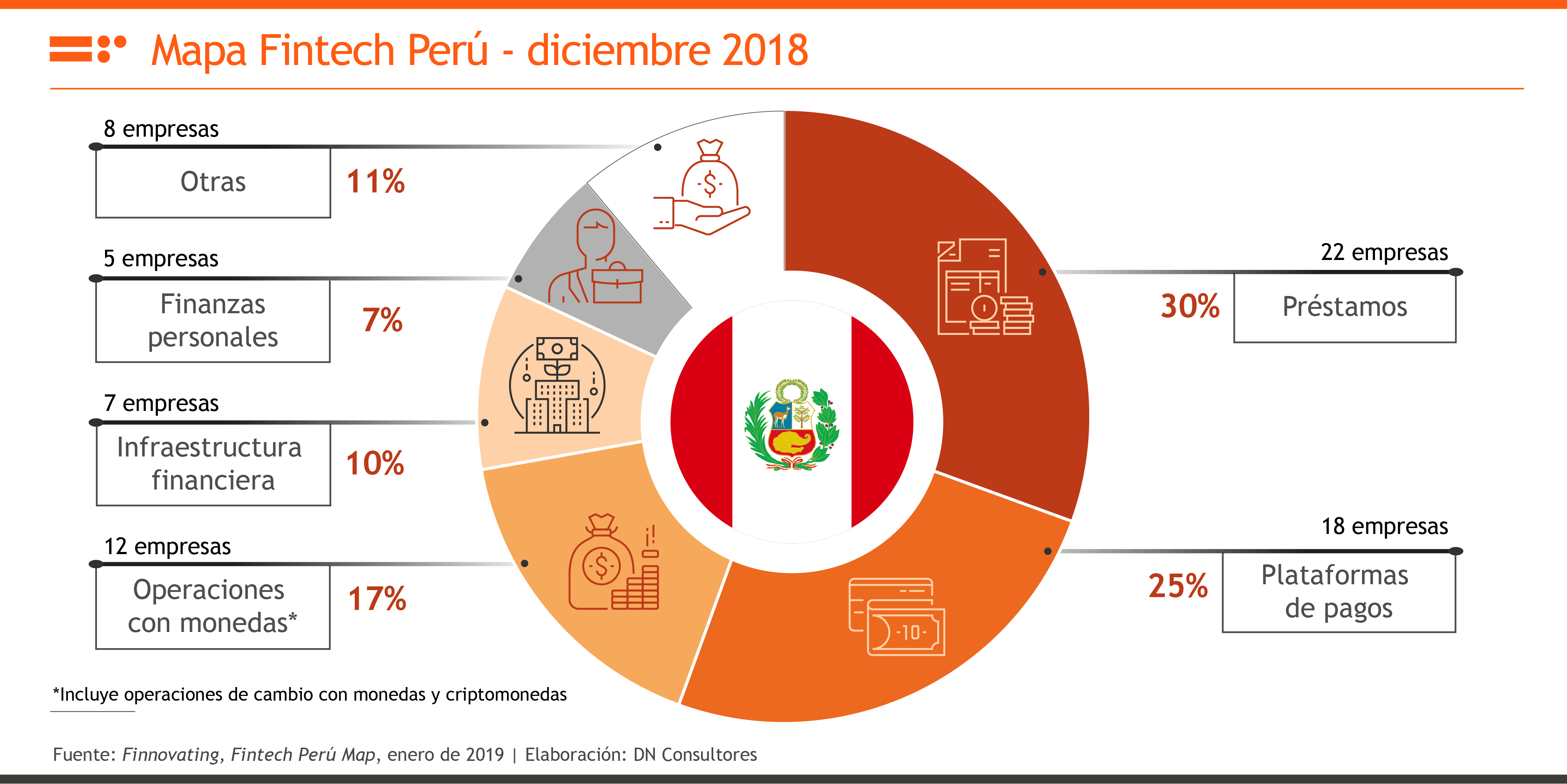

Según Finnovating, el mercado FinTech en Latinoamérica alcanzará los USD 150 mil millones en 2021[3]. En Perú, hay 72 FinTech[4], 50 de ellas dedicadas a préstamos, medios de pago y operaciones con monedas, aunque con una oferta integral diversa que incluye factoring, crowfunding, inversiones, scoring, infraestructura financiera, finanzas personales, seguros, venture capital, entre otros.

Los organismos internacionales y corporaciones siguen con interés a las FinTech por sus beneficios (reducción de costos y de riesgo de crimen, mayor inclusión y expansión de mercados)[5] y por sus impactos sobre los hábitos de los clientes y los perfiles de los empleados financieros. Incluso firmas como Apple, que lanzó recientemente una tarjeta de crédito, exploran este sector.

Sea que subsistan en forma independiente o que sean compradas por conglomerados financieros, las FinTech llegaron para quedarse.

El desafío para el mercado y las autoridades consiste en encontrar un balance entre el desarrollo de las FinTech y la mitigación del riesgo sistémico incremental asociado mediante la regulación preventiva.

En esta línea, sugerimos seguir las consideraciones del Banco Mundial (BM) y del Fondo Monetario Internacional (FMI), que versan principalmente sobre el aliento al desarrollo de las FinTech de la mano con un marco regulatorio y jurídico que salvaguarde la integridad de los sistemas monetario y financiero[6].

[1] Lo señala Henri Arslanian en su TEDxWanChai Talk “How FinTech is Shaping the Future of Banking”.

[2] Indecopi. Reporte de Estadísticas Institucionales de diciembre de 2018.

[3] https://www.finnovating.com/news/por-que-fintech-crece-tanto-y-tan-rapido-en-latinoamerica/

[4] Finnovating, FinTech PerúMap January 2019.

[5] Bachas, Gertler, Higgins y Seira (2018); Economides and Jeziorski (2017); y Higgins (2018).

[6] Fondo Monetario Internacional y Banco Mundial, Agenda de Bali sobre Tecnofinanzas: Documento de Introducción (2018).[/fusion_text][/fusion_builder_column][/fusion_builder_row][/fusion_builder_container]